Economía

Tensión financiera

Canje, caos y emergencia: el BCRA salió como bombero a sostener las tasas

16/07/2025 | El desarme de una herramienta clave de absorción de pesos liberó $10 billones en el mercado y obligó al BCRA a intervenir de urgencia.

La semana financiera arrancó con sobresaltos: las tasas de interés se desplomaron y el dólar se recalentó, producto del desarme masivo de las LEFIs (Letras Fiscales de Liquidez), una herramienta que hasta ahora venía funcionando como ancla para la liquidez bancaria.

El detonante fue el canje de LEFIs por LECAPs que impulsó el Tesoro, retirando del mercado cerca de $10 billones en instrumentos que eran demandados por los bancos para colocar su liquidez sin riesgo. La consecuencia inmediata fue un exceso de pesos sin canalización, que comenzó a presionar sobre el dólar y derrumbó las tasas de corto plazo.

El mercado entró en modo pánico: sin LEFIs, sin tasas atractivas, con pesos ociosos y con una creciente demanda de cobertura, la curva de rendimientos se aplanó y los dólares financieros y el blue comenzaron a moverse al alza.

Ante ese escenario, el BCRA reaccionó con una batería de medidas de emergencia:

- Vendió títulos en pesos

- Operó en la rueda REPO pagando por encima de 30% TNA, más que lo que pagaba en LEFI y aceptando volver a un mecanismo de pasivos remunerados.

- Lanzó una licitación fuera de calendario para intentar absorber parte del excedente de pesos.

Santiago Bausili, presidente del BCRA.

Reacción de los funcionarios y economistas

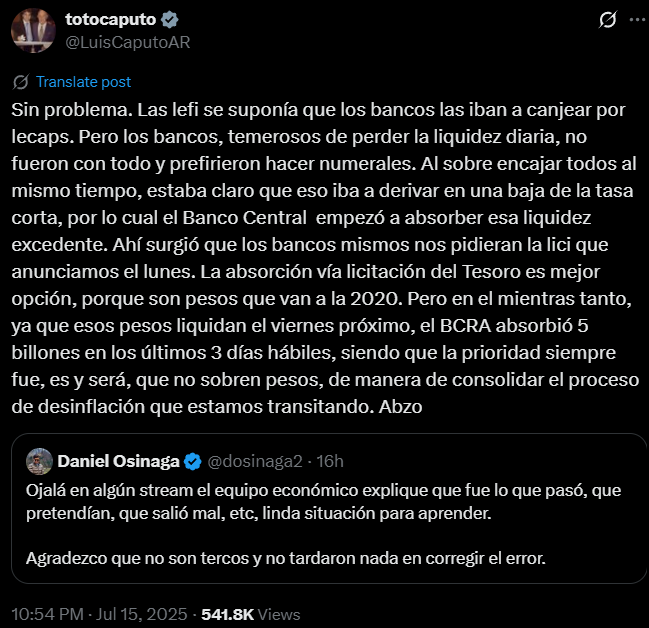

La reacción oficial no tardó en llegar, especialmente ante las críticas en redes sociales. El ministro Luis Caputo, desde su cuenta de X, defendió la maniobra con este mensaje:

Por su parte, la diputada nacional y directora del CEPA, Julia Strada apuntó contra la estrategia del gobierno y advirtió por la intervención en los contratos de dolar futuro

Qué eran las LEFIs y por qué fueron clave

Las LEFIs nacieron en julio de 2024 como una herramienta para dar señal fiscal al mercado. Hasta entonces, el Banco Central absorbía pesos mediante Leliqs, lo que generaba un pasivo directo en su balance y, por lo tanto, se consideraba emisión monetaria “endógena”.

Para evitar ese efecto, se decidió que las nuevas letras fueran emitidas por el Tesoro, pero utilizadas por el BCRA como vehículo para regular la liquidez bancaria. El mecanismo funcionaba así: el Tesoro a través del BCRA colocaba LEFIs con vencimiento a un día, los bancos las compraban para remunerar sus pesos y las vendía cuando necesitaban liquidez. El BCRA actuaba como intermediario, pero sin cargar con el pasivo ni el costo de los intereses.

Este cambio permitía contener la base monetaria sin afectar la señal monetaria. Durante meses, las LEFIs funcionaron como un “colchón” para evitar presión inflacionaria y cambiaria, ofreciendo a los bancos un instrumento casi sin riesgo, con tasas mínimas y a plazos muy cortos.

Qué consecuencias deja la jugada

El Gobierno respondió con una reacción forzada que permitió un reequilibrio parcial al final de la jornada del martes, aunque la señal al mercado fue ambigua: el equilibrio sigue dependiendo de la coordinación fina entre Tesoro y BCRA, y no hay margen para errores.