Economía

mercado financiero

Persiste la volatilidad en el sistema financiero

23/07/2025 | El fin de las LEFI sigue trayendo ruido en el dólar y la tasa de interés. ¿Error no forzado del Gobierno?

El sistema financiero argentino sigue sin estabilizarse luego del cambio de operatoria decidido por el gobierno de dejar de utilizar las LEFI (Letras Fiscales de Liquidez). En las últimas semanas, las tasas de interés se movieron de manera muy abrupta: bajando drásticamente y luego perforando techos.

Las LEFI eran instrumentos de deuda del Tesoro pero que operaba el Banco Central, de manera exclusiva para los bancos comerciales. A través de las mismas, los bancos podían administrar su liquidez: comprando LEFIS cuando les sobrara y vendiendo cuando necesitaran. La clave era que al ser de muy corto plazo, los bancos se garantizaban un rendimiento para sus pesos sobrantes, luego de la rueda del día, ya que podían solicitarlas hasta última hora y eran liquidadas a primera hora del día siguiente.

Cuando el BCRA dejó de ofrecer este instrumento, la base monetaria aumentó en $10 billones, en sentido contrario a lo esperado por el gobierno, que pretendía que los bancos coloquen esa liquidez en instrumentos de deuda menos líquidos como las LECAP. El propio ministro de Economía, Luis Caputo, lo admitió en su red social X:

Sin problema. Las lefi se suponía que los bancos las iban a canjear por lecaps. Pero los bancos, temerosos de perder la liquidez diaria, no fueron con todo y prefirieron hacer numerales. Al sobre encajar todos al mismo tiempo, estaba claro que eso iba a derivar en una baja de la… https://t.co/Vo6LfPPqWZ

— totocaputo (@LuisCaputoAR) July 16, 2025

Este exceso de liquidez derrumbó las tasas de interés y muchos de esos pesos fueron al dólar traccionando al alza el tipo de cambio y obligando al equipo económico a salir a retirar pesos. En definitiva, ese es el principal objetivo del nuevo esquema propuesto en la denominada “Fase 3 del programa económico” desde mediados de abril: controlar la cantidad de dinero que circula en la economía.

Por un lado, el BCRA salió a ofrecer pases de manera transitoria, un instrumento que había caído en desuso por decisión del propio gobierno. Opera, igual que las LEFI, con vencimiento a corto plazo (a un día), pero no es un instrumento del Tesoro, sino del propio Banco Central. Luego, el Tesoro lanzó una licitación de emergencia, que le permitió retirar unos $4,7 billones.

La Secretaría de Finanzas anuncia que en la licitación de hoy adjudicó $4,705 billones habiendo recibido ofertas por un total de $4,922 billones.

✅ LECAP a:

➡️ 31/07/25 (S31L5) $1,553 billones a 3,31% TEM / 47,81% TIREA

➡️ 15/08/25 (S15G5) $0,816 billones a 3,27% TEM / 47,07%…

— Pablo Quirno (@pabloquirno) July 16, 2025

Para otorgarle al Tesoro pesos a un plazo mayor que el deseado, las tasas ofrecidas resultaron muy superiores a las vigentes, pero lograron que la cantidad de dinero circulante sea fuertemente restringida.

En ese contexto, adquirió mayor relevancia la tasa de caución. Esto es, la tasa a la que un inversor le presta a otro, generalmente instituciones financieras, a muy corto plazo, especialmente, a un día. Con estos instrumentos, los bancos comerciales pueden administrar su liquidez, retirado el BCRA de la ecuación.

De acuerdo a la medición de A3 mercados (nombre actual tras la fusión de MAE y ROFEX), que tiene en cuenta los volúmenes operados, la tasa se ubicó ayer en 70% nominal anual, 31 puntos porcentuales más que el día anterior y 55 puntos porcentuales por encima de la semana anterior.

Desde Eco Go, la consultora que dirige Marina Dal Poggetto, calificaron a esta situación como un error no forzado, haciendo hincapié en que “El desarme de las LEFIs agregó tensión cambiaria en plena carrera electoral y frente a meses donde la oferta de dólares se achica”.

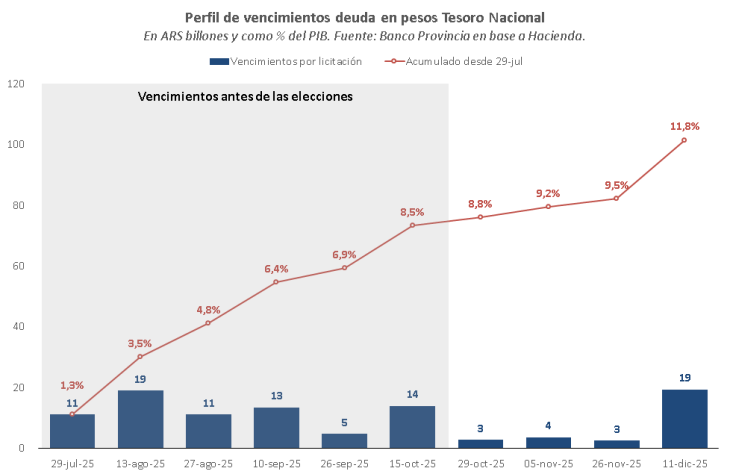

A su vez, esta volatilidad en el mercado financiero podría dificultar los vencimientos que debe afrontar el Tesoro en las próximas semanas. Desde la Gerencia de Estudios Económicos del Grupo Provincia, estimaron que “en julio y agosto, el Tesoro tiene que pagar ARS 41 billones (5% del PIB) y hacerlo en este contexto será todo un desafío”. La Secretaría de Finanzas deberá decidir si convalida tasas más altas o corre el riesgo de exceso de pesos circulando.